6.2 DeFi 2.0: La Nueva Versión de las Finanzas Descentralizadas

Deja de pagar de más: empieza a transferir dinero con Ogvio. Únete a la lista de espera y consigue tus recompensas anticipadas AHORA! 🎁

Si has estado siguiendo el espacio de las criptomonedas desde hace algún tiempo, sin duda sabrás qué es DeFi (Finanzas Descentralizadas). Fue un tema realmente candente en el verano de 2020 y ha mantenido su relevancia, como nuevo campo de las finanzas, hasta el día de hoy.

Sin embargo, aunque DeFi crypto siga siendo un concepto nuevo, hay un término aún más nuevo que se está lanzando: DeFi 2.0. Y este tipo de finanzas descentralizadas pretende resolver los principales problemas a los que se enfrenta DeFi 1.0.

En esta sección, hablaremos sobre DeFi 2.0. Para ser un poco más específicos, te contaré qué es DeFi 2.0, en qué se diferencia de DeFi 1.0 y también te brindaré un ejemplo ilustrativo de uno de los proyectos DeFi 2.0 más exitosos.

¡Comencemos!

Vídeo Explicativo

Video Explicativo: DeFi 2.0: La Nueva Versión de las Finanzas Descentralizadas

¿Leer no es lo tuyo? Mira el 'DeFi 2.0: La Nueva Versión de las Finanzas Descentralizadas' video explicativo

What is Defi 2.0? (Explained with Animations)

¿Qué es DeFi 2.0?

Antes de hablar sobre qué es DeFi 2.0, existen un par de términos con los que necesitas estar familiarizado. Dado que no es exactamente un tema muy sencillo, si sientes que necesitas más información, asegúrate de consultar las secciones anteriores de este Manual Para Principiantes Cripto 101.

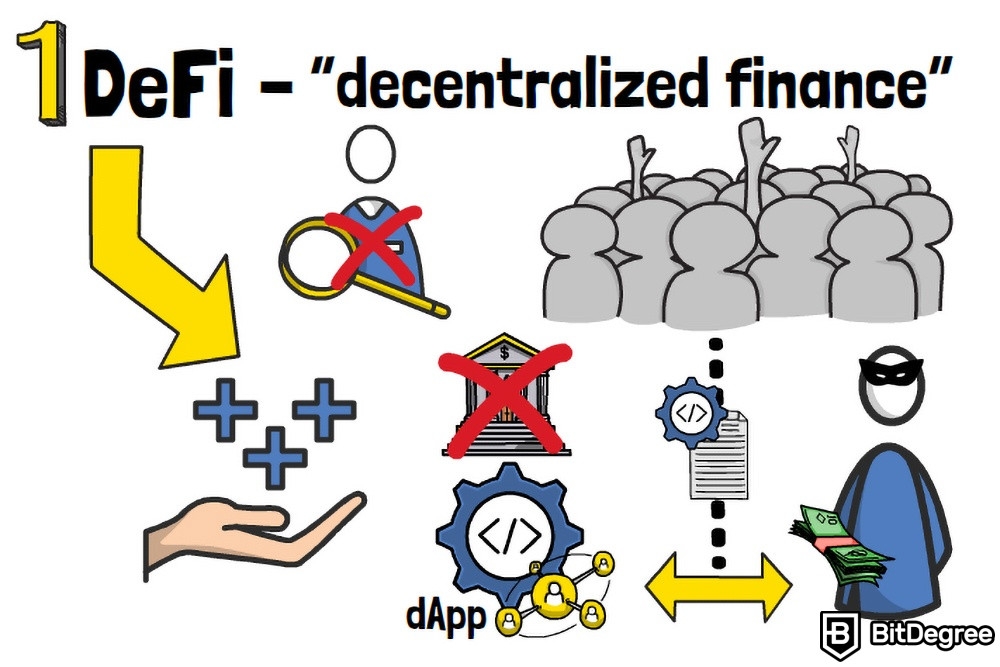

El primer término que debes conocer es DeFi. Significa "Finanzas Descentralizadas", y es una forma de finanzas que no tiene autoridades centrales, sino que se rige por las comunidades detrás de los proyectos de criptomonedas DeFi.

Piénsalo de esta manera, con DeFi 1.0, en lugar de obtener un préstamo de un banco centralizado, irías a una dApp (una aplicación descentralizada o, simplemente, un proyecto DeFi) especializada en préstamos y pedirías dinero prestado allí. Este dinero te sería suministrado por la comunidad detrás del proyecto, y podrías interactuar con la dApp de forma anónima. Además, todo se regirá por contratos inteligentes, por lo que no habría lugar para el error humano o la decisión de una sola persona.

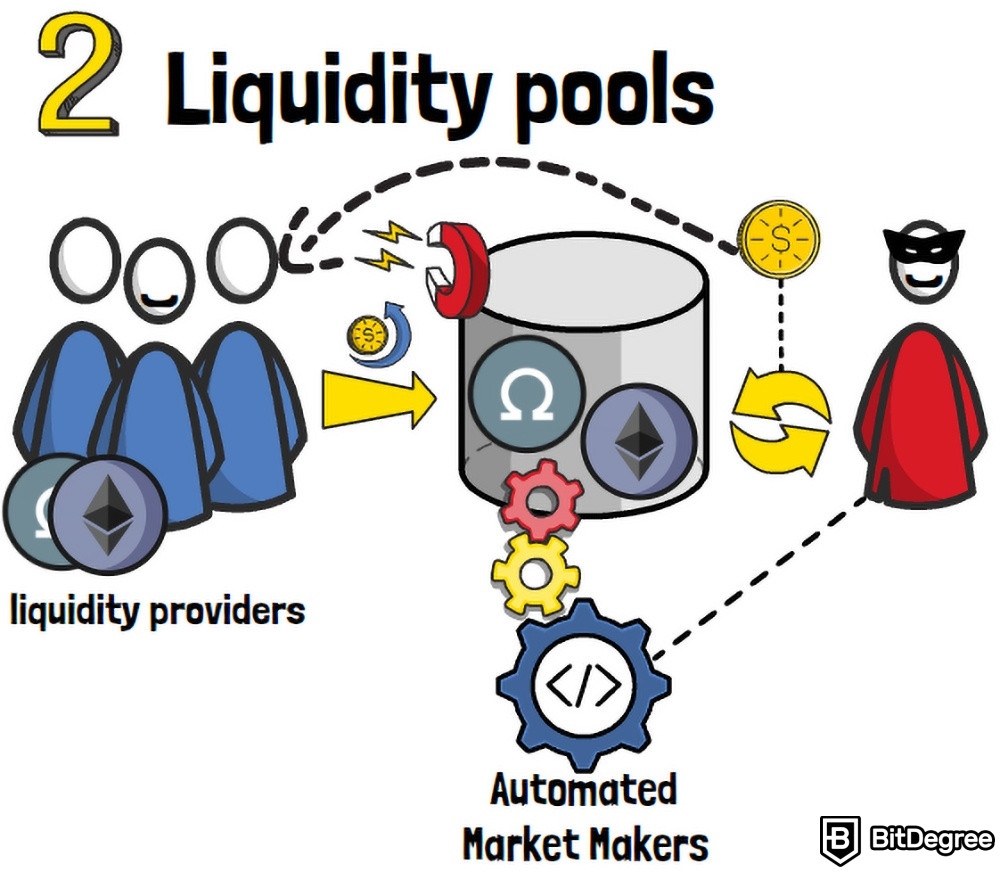

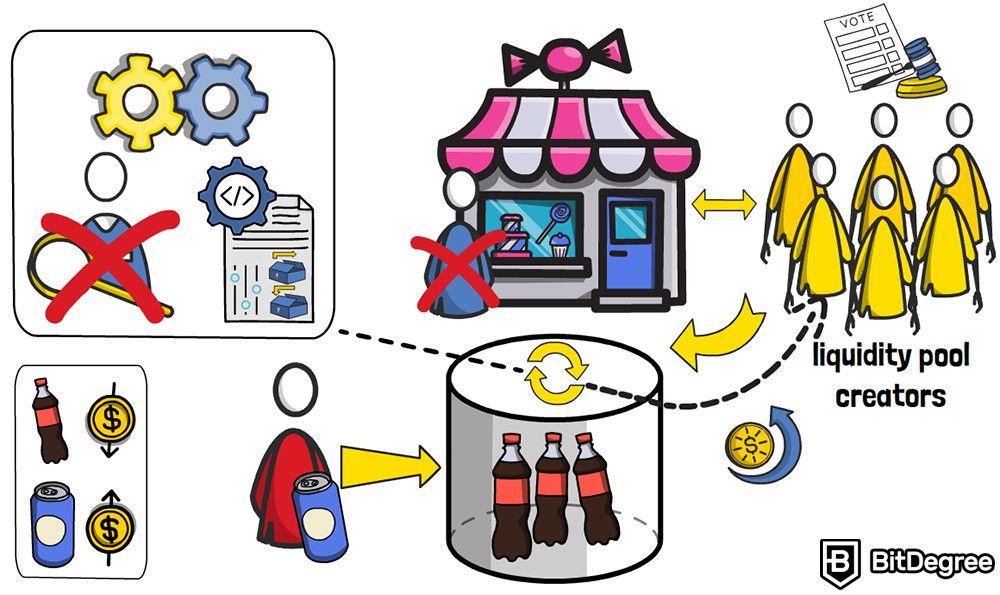

Una de las características clave de DeFi, y el segundo gran término con el que necesitas estar familiarizado en esta sección, son los fondos de liquidez. En ellos se almacenan todos los tokens de criptomonedas que están disponibles para ser negociados y que son proporcionados por proveedores de liquidez, en este caso, la comunidad DeFi. Es como un estante de caramelos en una tienda, si hay 5 caramelos en el estante, eso significa que puedes comprar hasta 5 caramelos hasta que la tienda se quede sin existencias.

Sin embargo, si sólo hay un caramelo en la estantería, probablemente será mucho más costoso, ya que mientras la demanda de caramelos sigue siendo la misma, la oferta se limita a un único caramelo. Esto funciona en ambos sentidos, si hay cientos de caramelos a la venta y la demanda no aumenta, los caramelos costarán menos.

Hasta aquí, todo es economía básica. Sin embargo, aquí es donde entran en juego los fondos de liquidez.

Un fondo de liquidez permite a un proyecto atraer inversionistas, los nuevos proveedores de liquidez, que aportarán dos tipos de tokens: un token de proyecto y algún tipo de leverage, como Ethereum o DAI.

Con el tiempo, a medida que otras personas entran y negocian estos dos tokens en el fondo de liquidez, los inversionistas reciben intereses pasivos de las comisiones de negociación que estas personas pagan. De este modo, los inversores están satisfechos (ya que reciben ingresos pasivos) y los operadores también (ya que no necesitan encontrar a otra persona para realizar la operación y pueden operar de forma anónima en el fondo de liquidez).

Ahora bien, los operadores no negocian realmente en los fondos de liquidez. En cambio, los procesos de negociación tienen lugar en Creadores de Mercado Automatizados, plataformas especiales diseñadas para facilitar estas actividades de negociación utilizando los fondos de liquidez. Para no profundizar demasiado en el tema, lo diré de esta manera, se puede considerar a los AMM como esas mismas tiendas donde se compran caramelos. En este caso, los fondos de liquidez serían las estanterías donde se colocan los caramelos.

En resumen, ¿Qué es DeFi en criptomonedas? Básicamente, es un campo financiero descentralizado automatizado sin un único propietario, que ha implementado algoritmos AMM, los cuales emplean los fondos de liquidez, que están llenos de criptomonedas proporcionadas por proveedores de liquidez (también conocidos como inversores y propietarios de proyectos iniciales).

Es como una tienda sin un único propietario, sino propiedad de personas que han aportado sus propios bienes al fondo común de la misma tienda, para que ésta los cambie por otros bienes aportados por otros clientes. De este modo, los creadores del fondo de liquidez se convierten en copropietarios de toda la tienda, con derecho a voto y a tomar decisiones empresariales. Tu tienda intercambia los bienes proporcionados colectivamente con tus clientes de forma autónoma, sin la intervención de los propietarios ni de ningún otro ser humano. Todas esas operaciones se basan en reglas de negociación preprogramadas.

Por último, los copropietarios de las tiendas reciben sus ingresos pasivos por intereses después de cada operación. Teóricamente, la reserva nunca estará vacía, ya que, cada vez que se produce una transacción, recibe nuevos bienes de los clientes a cambio de los antiguos. Las reglas de comercio preprogramadas de la tienda corrigen los precios y la relación de valor de cambio automáticamente, basándose en la oferta y demanda de bienes, y en las cantidades reales de los bienes en su propia reserva.

Así que, básicamente, si la piscina está llena de Coca-Cola, su precio bajará, y el precio de la Pepsi empezará a subir porque actualmente escasea en la piscina.

Esto es todo en cuanto a terminología, al menos de momento. Pasemos ahora a averiguar qué es DeFi 2.0.

En pocas palabras, DeFi 2.0 es la segunda generación de dApps dedicadas a las finanzas descentralizadas. Aunque las diferencias entre DeFi 1.0 y DeFi 2.0 no van a ser evidentes para un observador externo, si sabes en qué fijarte, pronto te darás cuenta de que existe una tendencia bastante obvia. En concreto, los proyectos DeFi 2.0 pretenden mejorar las partes más débiles y vulnerables del DeFi tradicional.

¿Qué es DeFi 2.0 VS DeFi 1.0?

Una cosa que es super importante en todas las empresas DeFi es la liquidez del fondo común. De hecho, es el aspecto principal en el que DeFi 2.0 se diferencia de las finanzas descentralizadas tradicionales.

Con los proyectos DeFi tradicionales, los equipos tienden a poner una gran cantidad de su token nativo en el fondo de liquidez, con la esperanza de que esto atraiga a otros inversionistas. Con el tiempo, suele tener éxito, los inversores acuden y aportan sus propias monedas y tokens al fondo, y a medida que empiezan a obtener rendimientos pasivos, el fondo se hace cada vez más popular.

Sin embargo, aquí es donde se revela el problema central, si un proyecto DeFi depende de los fondos de los inversionistas para sobrevivir, se arriesga a una enorme volatilidad del precio de los tokens y a la incertidumbre general.

Piénsalo de este modo, si no tienes ningún interés en un proyecto y sólo inviertes para obtener liquidez (ingresos pasivos), cuando veas una oferta mejor (por ejemplo, con un porcentaje de rendimiento anual más alto), probablemente abandonarás el barco y trasladarás tu inversión allí. Es como comer todos los días en el mismo restaurante, porque la comida está bien y los precios son buenos. Sin embargo, si los precios empiezan a subir o la calidad de la comida baja, ¡Seguro que te planteas cambiar de proveedor!

Esto ejerce mucha presión sobre el fondo de liquidez y el proyecto al que estás asociado. A su vez, si hay un gran cambio de proveedor de liquidez, esto creará mucha inestabilidad y hará que el precio del token del proyecto oscile bastante.

La única esperanza que tienen los proyectos DeFi 1.0 a la hora de conservar a sus inversores a largo plazo, es intentar crear un proyecto sorprendente y atractivo. Esto, a su vez, incentivaría a los inversores a mantener su inversión en la plataforma, incluso una vez finalizado el periodo inicial de extracción de liquidez.

Sin embargo, como probablemente puedas imaginar, crear un proyecto único e innovador no es fácil. Dado que retener a los inversores a largo plazo es tan difícil para los proyectos tradicionales DeFi 1.0, algunos entusiastas de las criptomonedas han tomado decisiones muy interesantes y únicas sobre cómo evitar este problema por completo.

Estas decisiones nos llevan a DeFi 2.0. Para entender mejor qué es DeFi 2.0, será mejor echar un vistazo a uno de sus proyectos más populares.

OlympusDAO

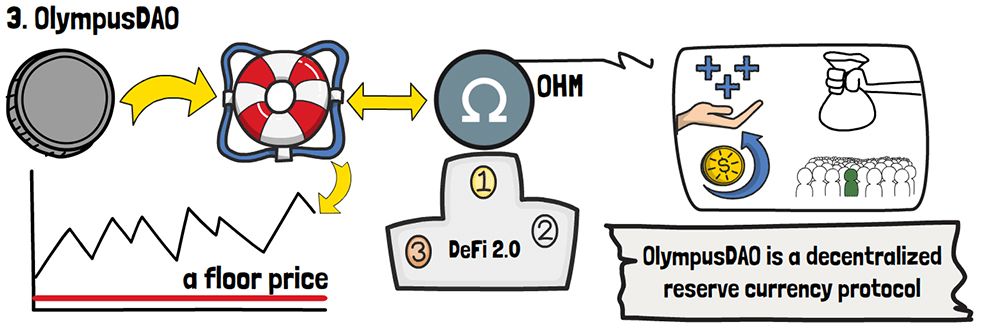

OlympusDAO es visto a menudo como el mayor proyecto representativo de DeFi 2.0. Muchos entusiastas de las criptomonedas ven OlympusDAO como el experimento financiero descentralizado más interesante de nuestro tiempo, debido a su enfoque innovador para resolver los problemas de liquidez de los proyectos DeFi tradicionales.

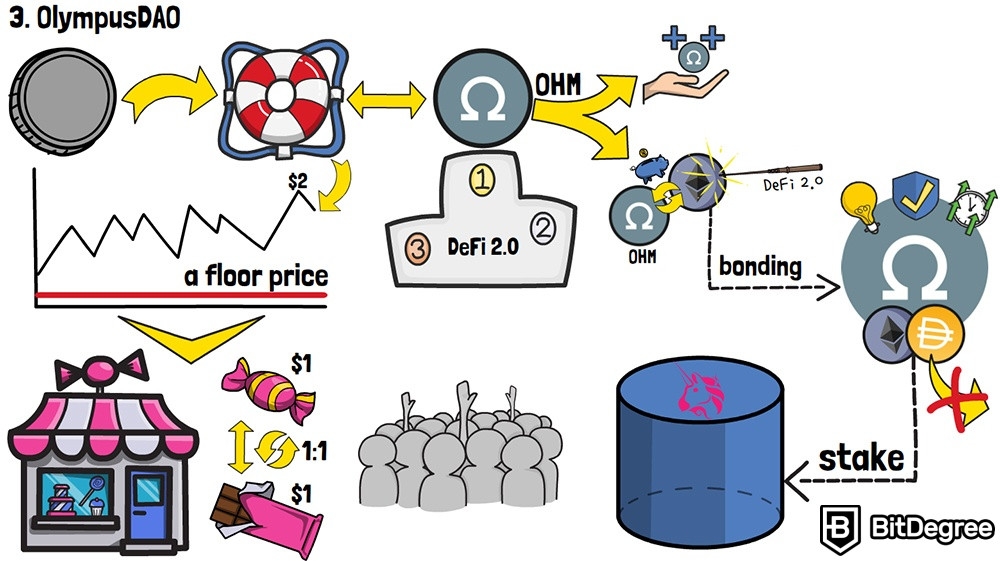

En resumen, OlympusDAO es un protocolo de moneda de reserva descentralizado. Esencialmente, Olympus tiene un token llamado OHM, y basa todas sus operaciones en torno a él. Estas operaciones incluyen staking, bonos, provisión de liquidez, etc.

El token OHM es lo que hace que Olympus destaque entre la multitud. Cada token OHM está respaldado por una selección de activos de criptomonedas, lo que a su vez establece un precio mínimo para el token. En otras palabras, OHM tiene un cierto umbral de precio (o un precio mínimo) que teóricamente no debería cruzarse.

Para que entiendas mejor este concepto, piénsalo de esta manera. Imagina la misma tienda de caramelos que he mencionado antes. Ahora, digamos que un chocolate en la tienda tiene un precio de $1. Sin embargo, el dueño de la tienda también ha respaldado cada una de estos chocolates con otros que tiene en el almacén. Lo que significa que la gente siempre podrá cambiar un chocolate por otro, en una proporción de 1:1.

Ahora bien, el chocolate puede encarecerse y costar $2 si hay una gran demanda. Sin embargo, teóricamente nunca puede bajar de 1 $, ya que éste es el valor de los chocolates en el almacén. Por tanto, ¡Hay otro activo que respalda el precio de los chocolates!

Volviendo a OlympusDAO y DeFi 2.0, los usuarios pueden hacer dos cosas con sus tokens OHM. Pueden stakearlos y obtener más tokens OHM como recompensa, o intercambiar sus criptomonedas por tokens OHM a un precio con descuento. Por cierto, si no estás familiarizado con lo que es el staking, asegúrate de leer la sección dedicada a este tema - ¡Todo quedará mucho más claro!

Ahora bien, el segundo proceso que he mencionado es donde podrás comprender en su totalidad qué es DeFi 2.0. Cada vez que alguien intercambia tokens OHM, a un precio con descuento, las criptomonedas que intercambian por los tokens OHM van a OlympusDAO. Este proceso se llama vinculación.

OlympusDAO utiliza entonces estos activos recién adquiridos, como Ethereum o la stablecoin DAI, como liquidez para sus operaciones. Así que, en esencia, Olympus se convierte en el titular de la liquidez y puede stakear los activos en otros fondos de liquidez populares, como el de Uniswap.

¿Recuerdas cuando te dije que el hecho de que los proveedores de liquidez abandonen un proyecto es el principal problema de las plataformas DeFi 1.0 tradicionales? Pues bien, en el caso de Olympus, al convertirse en el proveedor de liquidez, no se va a "marchar", ya que toda la liquidez está en las manos metafóricas del proyecto. Esto, en teoría, crea un flujo de liquidez en cierto modo seguro y establecido, y garantiza la financiación del proyecto a largo plazo.

Conclusión

Ahora bien, tengo que admitir que todo esto puede resultar bastante difícil de entender.

Comprender qué es DeFi 2.0 es un tema complejo, pero para recapitular, puedo decirte lo siguiente, el mensaje principal que deberías haber sacado de esta sección es que el DeFi tradicional (también conocido como DeFi 1.0) sufre de proveedores de liquidez que abandonan los proyectos por otras oportunidades más prometedoras en casi cualquier momento, y los proyectos DeFi 2.0 pretenden resolver esto mediante la implementación de mecanismos especiales y complejos que les permiten convertirse en los titulares de su propia liquidez. En muchos casos, esta solución hace que los proyectos no dependan de los activos stackeados por otros inversionistas.

Obviamente, el tema es aún más complejo,la propia OlympusDAO ha lanzado OlympusPRO, que ofrece a otros proyectos la oportunidad de utilizar el mismo mecanismo de unión en sus propios tokenomics. Luego están los mercados dedicados, la funcionalidad avanzada del fondol de staking y muchas más complejidades, pero todo esto probablemente debería ser discutido en otra sección más a fondo. Por ahora, ¡Espero que hayas podido comprender qué es DeFi 2.0!